资金的路由器:跨链桥的经济效益

作者:Joel John 来源:Decentralised.co 翻译:善欧巴,金色财经

加密世界的杀手级应用已经以稳定币的形式出现。2023年,Visa的交易量接近15万亿美元,而稳定币的总交易量约为20.8万亿美元。自2019年以来,稳定币在不同钱包之间的交易总量达到了221万亿美元。

在过去的几年里,相当于全球GDP的资本已经在我们的区块链中流动。随着时间的推移,这些资本积累在不同的网络中。用户在不同的协议之间切换,以寻找更好的金融机会或更低的转账费用。随着链抽象化的到来,用户甚至可能意识不到自己在使用跨链桥。

可以将跨链桥视为资金的路由器。当你访问互联网的任何网站时,背后有一个复杂的网络确保数据准确呈现。在这个网络中,家中的物理路由器至关重要,它决定了数据包应该如何引导,以帮助你在最短的时间内获取所需的数据。

今天,跨链桥在链上资金中扮演着这个角色。当用户希望从一个区块链转移资金到另一个区块链时,跨链桥决定如何路由资金,以确保用户在资金转移时获得最大的价值或速度。

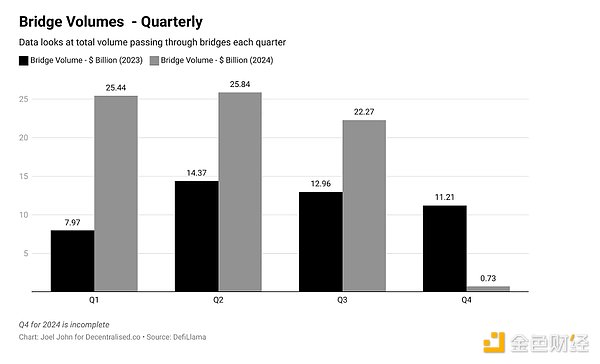

自2022年以来,跨链桥处理的资金接近222.7亿美元。这一金额与通过稳定币在链上流动的资金相比相差甚远。然而,跨链桥似乎每用户和每锁定的资金单位所产生的利润比许多其他协议更高。

今天的文章是对跨链桥背后的商业模式及其通过桥接交易产生的收入的协同探索。

展现利润

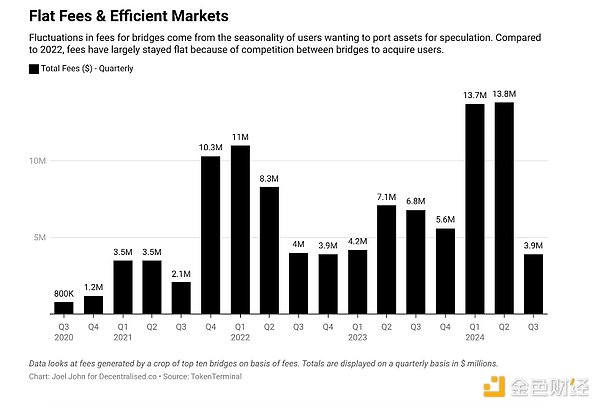

自2020年中以来,区块链跨链桥已经产生了接近1.04亿美元的累计手续费。这一数额有一定的季节性波动,因为用户往往会涌向桥接平台以使用新应用或追求经济机会。如果没有收益、迷因代币或金融原语可用,桥接平台的使用量会减少,用户则倾向于使用他们最熟悉的协议。

一个令人悲伤(但有趣)的对比是将桥接收入与迷因币平台如 PumpFun 进行比较。PumpFun 产生了7000万美元的手续费,而跨链桥的手续费收入仅为1380万美元。

即使交易量上升,手续费保持平稳的原因是链之间的持续价格战。为了理解这种效率的实现,有必要了解大多数桥接平台的工作原理。一个理解跨链桥的模型是将其与一个世纪前的哈瓦拉(Hawala)网络进行类比。

区块链桥类似于哈瓦拉网络,它通过密码学签名来桥接物理上的分离。

尽管哈瓦拉今天与洗钱活动的关联较多,但一个世纪前,它是一种高效的资金转移方式。举个例子,假如在1940年代你想从迪拜转账1000美元到班加罗尔,当时印度卢比还在阿联酋使用,你有几种选择。

你可以使用银行,这可能需要数天并要求大量文件,或者你可以去迪拜的黄金市场。市场的商贩会接受你的1000美元,并指示印度的商人向你在班加罗尔的信任对象支付等值的金额。资金在印度和迪拜两地之间转手,但实际上并未跨越边界。

这种模式依赖于商贩和印度商人之间的信任,类似于跨链桥如何运作。与其直接移动资金,双方可能通过商品(如黄金)结算余额。由于这些交易依赖于个体之间的相互信任,它需要双方在诚实和合作方面有很大的信心。

桥接平台的运行机制

桥接平台在很多方面都以类似的方式运行。例如,你可能想从以太坊转移资金到Solana以追求收益。像LayerZero这样的桥接平台帮助用户在一条链上借贷并在另一条链上抵押,通过传递用户的消息来实现。

假设两位交易者不使用黄金条,而是给你一个代码,这个代码可以在任何一个地方兑换资本。这种代码是一种传递消息的方式。LayerZero 使用所谓的端点(endpoints),这些是存在于不同链上的智能合约。一个Solana链上的智能合约可能无法理解一个以太坊链上的交易,这时预言机(oracles)发挥作用。LayerZero 使用Google Cloud作为跨链交易的验证者。即便是在Web3的前沿,我们依然依赖Web2巨头来帮助建立更好的经济。

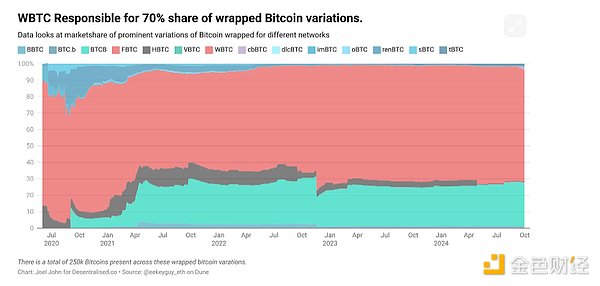

对于那些不信任代码解释能力的交易者,另一种方式是通过锁定和铸造资产。例如,你在以太坊上的资产可以通过Wormhole桥接平台锁定,以在Solana上获得一个包装资产。这类似于哈瓦拉中的商贩给你在印度的黄金条以兑换你在阿联酋的美元存款。只要你归还黄金条,你就可以在迪拜拿回原来的资金。不同链上的包装资产类似于黄金条,唯一的区别是它们在两条链上的价值通常是一样的。

下图展示了如今比特币的所有变体。其中大部分是在 DeFi 夏季铸造的,目的是利用比特币在以太坊上创造收益。

桥接有几个可以赚钱的关键点:

-

TVL – 当用户来存入资金时,这些资金可用于产生收益。如今,大多数桥接不会吸收闲置资本并将其借出,而是在用户将资本从一条链转移到另一条链时收取一小部分交易费用。

-

中继费用 – 这些是第三方(如 Layer Zero 中的 Google Cloud),它们会对单笔转账收取少量费用。这笔费用用于验证多条链上的交易。

-

流动性提供者费用 – 这是支付给将资金存入桥接智能合约的个人的钱。假设您正在运营一个哈瓦拉网络,现在有人将 1 亿美元从一个链转移到另一个链。您个人可能没有那么多资金。流动性提供者是汇集这些资金以帮助促成交易的个人。作为回报,每个流动性提供者都会从产生的费用中分得一小部分。

-

铸造成本——桥接可以在铸造资产时收取一小部分费用。例如,WBTC 为每个比特币收取 10 个基点的费用

其中,桥接的费用用于维护中继器和支付流动性提供者。它通过交易费用和交易双方铸造的资产在 TVL 上为自己创造价值。一些桥接还有一种激励性的权益模型。假设你要向大洋彼岸的人进行 1 亿美元的哈瓦拉转账。你可能需要某种形式的经济保障,确保另一边的人物有所值。

他可能愿意召集他在迪拜的朋友,凑足资金来向你证明他物有所值。作为交换,他甚至可能会返还部分费用。这就是权益的结构。只不过,用户不是用美元,而是聚集在一起给出网络的原生代币,作为交换获得更多的代币。

但这一切能带来多少钱呢?这些产品每美元或每个用户的价值是多少?

经济

下面的数据有点混乱,因为并非所有费用都流向了协议。有时,费用取决于协议和所涉及的资产。如果桥接主要用于流动性较低的长尾资产,也可能导致用户承担交易滑点。因此,在我们研究单位经济效益时,我想澄清的是,以下内容并不能反映哪些桥接比其他桥接更好。我们感兴趣的是看在桥接事件期间整个供应链产生了多少价值。

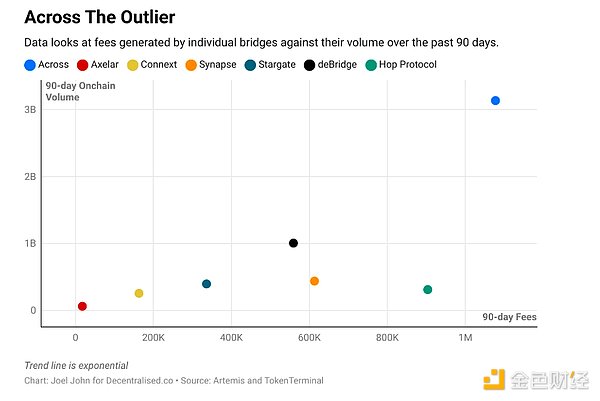

一个好的开始是查看 90 天的交易量和跨协议产生的费用。数据查看截至 2024 年 8 月的指标,因此这些数字是其后的 90 天。我们假设 Across 的交易量更高,因为它的费用较低。

这大致说明了在特定季度有多少资金流经桥接,以及它们在同一时期产生的费用类型。我们可以利用这些数据来计算桥接每流经其系统一美元能够产生的费用数额。

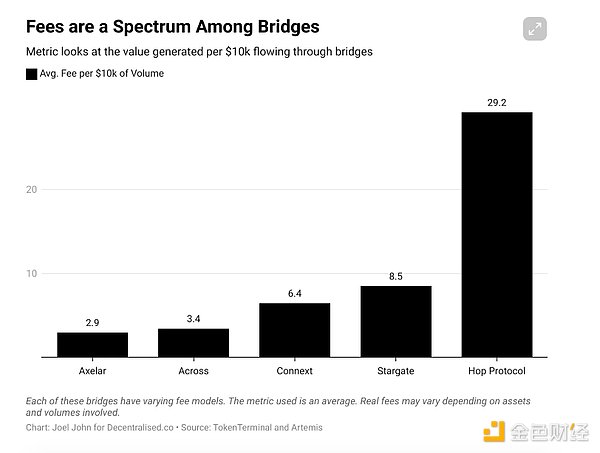

为了方便阅读,我将数据计算为通过这些桥接转移 1 万美元所产生的费用。

在开始之前,我想澄清一下,这并不意味着 Hop 的收费比 Axelar 高出十倍。而是说,在像 Hop 这样的桥接上,每笔一万美元的转账,可以在整个价值链上(对于 LP、中继器等)创造 29.2 美元的价值。这些指标各不相同,因为它们支持的转账性质和类型不同。

对我们来说,最有趣的部分是,当我们将它与协议上捕获的价值和桥接的价值进行比较时。

为了进行基准测试,我们查看了以太坊上的转账成本。截至撰写本文时,在 gas 费用较低的情况下,ETH 上的转账成本约为 0.0009179 美元,Solana 上的转账成本约为 0.0000193 美元。将桥接与 L1 进行比较有点像将路由器与计算机进行比较。在计算机上存储文件的成本将成倍降低。但我们在这里试图解决的问题是,从投资目标的角度来看,桥接是否比 L1 捕获了更多的价值。

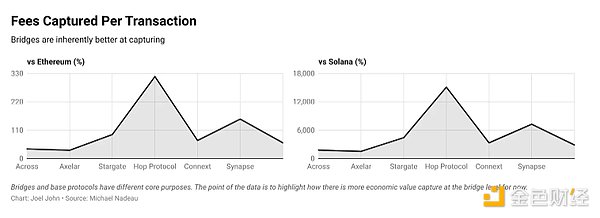

从这个角度来看,并与上述指标进行比较,比较两者的一种方法是查看各个桥接每笔交易所收取的美元费用,并将其与以太坊和 Solana 进行对比。

之所以许多跨链桥的费用低于以太坊,是因为在以太坊上进行跨链交易时所产生的高额Gas费用。

有人可能会认为Hop协议捕获的经济价值是Solana的120倍。但这忽略了一个关键点,因为两个网络的费用模型有很大差异。我们关注的是经济价值捕获和估值之间的差异,这将很快显现出来。

在前七大跨链桥中,有五个的手续费低于以太坊L1。Axelar是最便宜的,其手续费仅为过去90天以太坊平均费用的32%。Hop协议和Synapse的费用目前高于以太坊。与Solana相比,高吞吐量链上的L1结算费用比当前的跨链桥协议便宜得多。

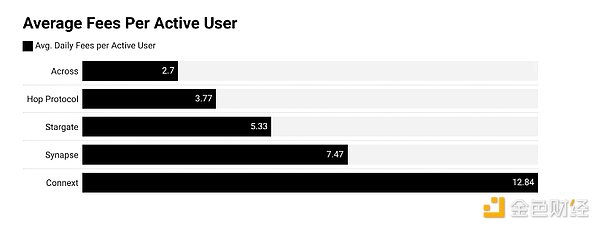

进一步增强这些数据的一个方法是将EVM生态系统中的L2交易费用进行比较。上下文中提到,Solana的费用是以太坊的2%。为了进行比较,我们将选择Arbitrum和Base。L2的设计目的是为了极低的费用,因此我们将使用不同的指标来衡量经济价值——即每活跃用户的日均费用。

在我们为本文采集数据的90天内,Arbitrum的日均用户为58.1万,每天创造了8.2万美元的费用。Base的日均用户为56.4万,每天产生12万美元的费用。

相比之下,跨链桥的用户和费用都要少得多。其中最高的是Across,拥有4400名用户,每天产生1.2万美元的费用。由此我们估计,Across每个用户每天创造2.4美元的价值。这个指标可以与Arbitrum或Base每活跃用户产生的费用进行比较,以评估每个用户的经济价值。

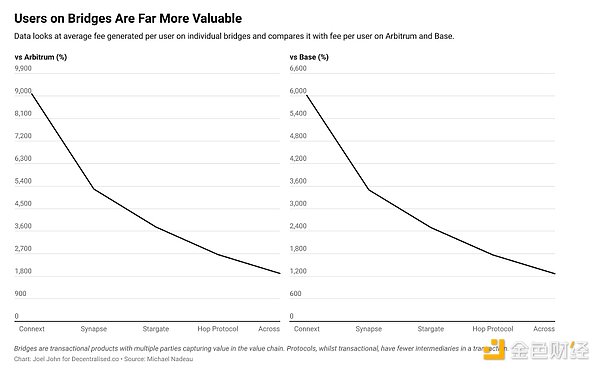

目前,跨链桥的平均用户比L2的用户更具价值。Connext的平均用户创造的价值是Arbitrum用户的90倍。虽然这有点像在比较“苹果和橘子”,因为在以太坊上进行跨链交易需要承担较高的Gas费用,但这突出了两个明显的因素。

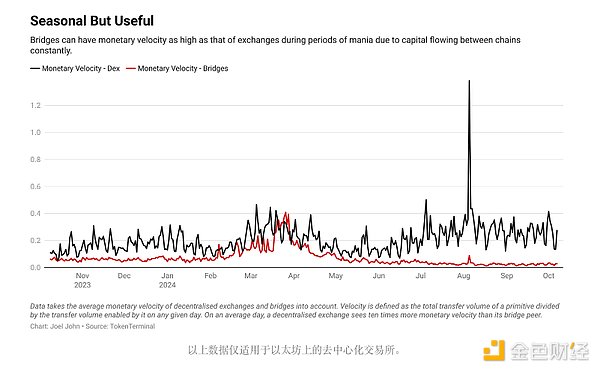

在这里,我避免将费用或收入进行比较。我更感兴趣的是资本的流转速度。它可以定义为资金在跨链桥或去中心化交易所的智能合约之间的周转次数。为了计算这个速度,我将跨链桥和去中心化交易所的每日交易量除以它们的总锁仓量(TVL)。

正如预期,去中心化交易所的资金流转速度要高得多,因为用户通常会在一天内多次来回交换资产。

然而,有趣的是,当我们排除像Arbitrum或Optimism这样的L2跨链桥时,跨链桥的资金流转速度与去中心化交易所相差不大。

或许在未来,我们会看到一些跨链桥限制其接收的资本数量,而是通过增加资金流转速度来最大化收益。也就是说,如果一个跨链桥能够在一天内多次周转资金,并将费用分摊给少数存放资金的用户,那么它将能够比当前加密市场的其他来源产生更高的收益。

这样的跨链桥可能会拥有比传统跨链桥更稳定的TVL,在传统跨链桥中,随着存放的资金规模扩大,收益反而减少。

像跨链桥这样的资金路由器,可能是加密行业中为数不多的能够创造显著经济价值的产品类别之一。

只要交易费用保持在高昂的水平,我们可能不会看到用户涌向以太坊或比特币这样的L1。相反,用户可能会直接被引导到L2(如Base),而开发者可能会选择为用户承担Gas费用。或者,用户可能仅在低成本的网络之间切换。

另一个比较跨链桥经济价值的方法是将其与去中心化交易所进行比较。两者在功能上其实是相似的:去中心化交易所允许在不同资产之间进行转换,而跨链桥则在不同区块链之间转移资产。

跨链桥是路由器吗?

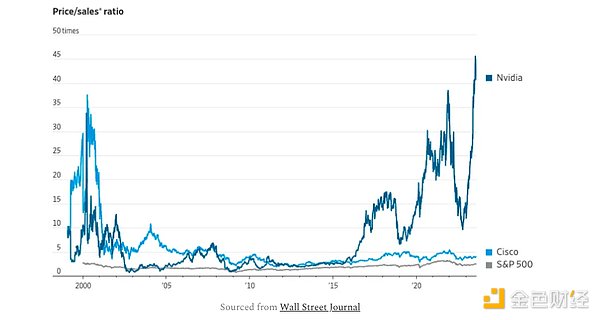

如果你认为风投涌向“基础设施”是个新现象,那我们不妨回忆一下过去。2000年代,当我还很小的时候,硅谷热捧的对象是思科(Cisco)。当时的逻辑是,随着通过互联网管道的数据流量增加,路由器将捕获大量的价值。就像今天的NVIDIA一样,思科作为构建互联网物理基础设施的公司,其股票被高度估值。

思科的股票在2000年3月24日达到了80美元的峰值,而撰写本文时,其交易价格为52美元。与许多互联网泡沫时期的股票不同,思科从未完全恢复到峰值水平。在当前迷因币狂潮中,回想起跨链桥是否能捕获同样的价值让我陷入了思考。跨链桥具备网络效应,但它们很可能是一个“赢者通吃”的市场,且该市场正逐渐转向意图和求解者机制,由中心化的做市商在后台填补订单。

归根结底,大多数用户并不关心他们使用的跨链桥的去中心化程度。他们关心的是成本和速度。

在这样一个世界中,早期跨链桥可能类似于接近被替代的物理路由器,而未来可能由类似意图或求解者网络的技术取代,这与3G之于互联网的角色类似。

跨链桥已经达到了成熟阶段,我们现在看到多个方案试图解决相同的跨链资产转移问题。推动这一变化的一个重要因素是链抽象化,即资产在不同区块链之间移动时,用户甚至完全意识不到这种转移。Shlok最近体验了Particle Network的通用账户,展示了这种无缝的资产转移体验。

另一个推动交易量增长的因素是产品在分发方式或定位上的创新。昨晚,我在探索迷因币时注意到,IntentX 正在利用意图机制,将Binance的永续合约市场打包为去中心化交易产品。我们还看到一些链特定的跨链桥正变得更具竞争力。

无论采用何种方法,显而易见的是,和去中心化交易所一样,跨链桥是大额资金流动的枢纽。作为一种基础设施,它们将继续存在并发展。我们相信,面向特定领域的跨链桥(如IntentX)或面向特定用户的跨链桥(如通过链抽象化实现的跨链桥)将成为推动该领域增长的主要动力。

Shlok在讨论这篇文章时提出了一个有趣的观点:过去的路由器传输大量数据,但其捕获的经济价值并不与传输数据量成正比。无论你下载1TB还是1GB,思科赚的钱差不多。而跨链桥不同,它们根据所促成的交易次数来赚钱。因此,跨链桥和路由器可能有不同的命运。

目前可以肯定的是,跨链桥的现状与过去路由互联网数据的物理基础设施的故事有着相似之处。